Seedrocket nace como lo que a varios emprendedores experimientados (empresarios de internet) nos hubiera gustado tener cuando arrancamos nuestra primera startup. Seedrocket es una asociación sin ánimo de lucro creada por serial entrepreneur para ayudar, apoyar a emprendedores en sus primeras fases. Seedrocket como asociación nunca invierte en los proyectos, pero sus mentores sí que invierten y lo hacen a título individual.

Siempre que se inicia un nuevo campus de Seedrocket sé que en la sala de 10 proyectos muy probablemente hay un proyecto en la sala que será 10x más grande que ninguno que haya montado yo, y serán gente que me van a enseñar muchas cosas. Y lo digo con conocimiento de causa, por aquí han pasado proyectazos, y equipos fantásticos (Captio, Kantox, Marfeel, Holded, Habitissimo, Deporvillage,…).

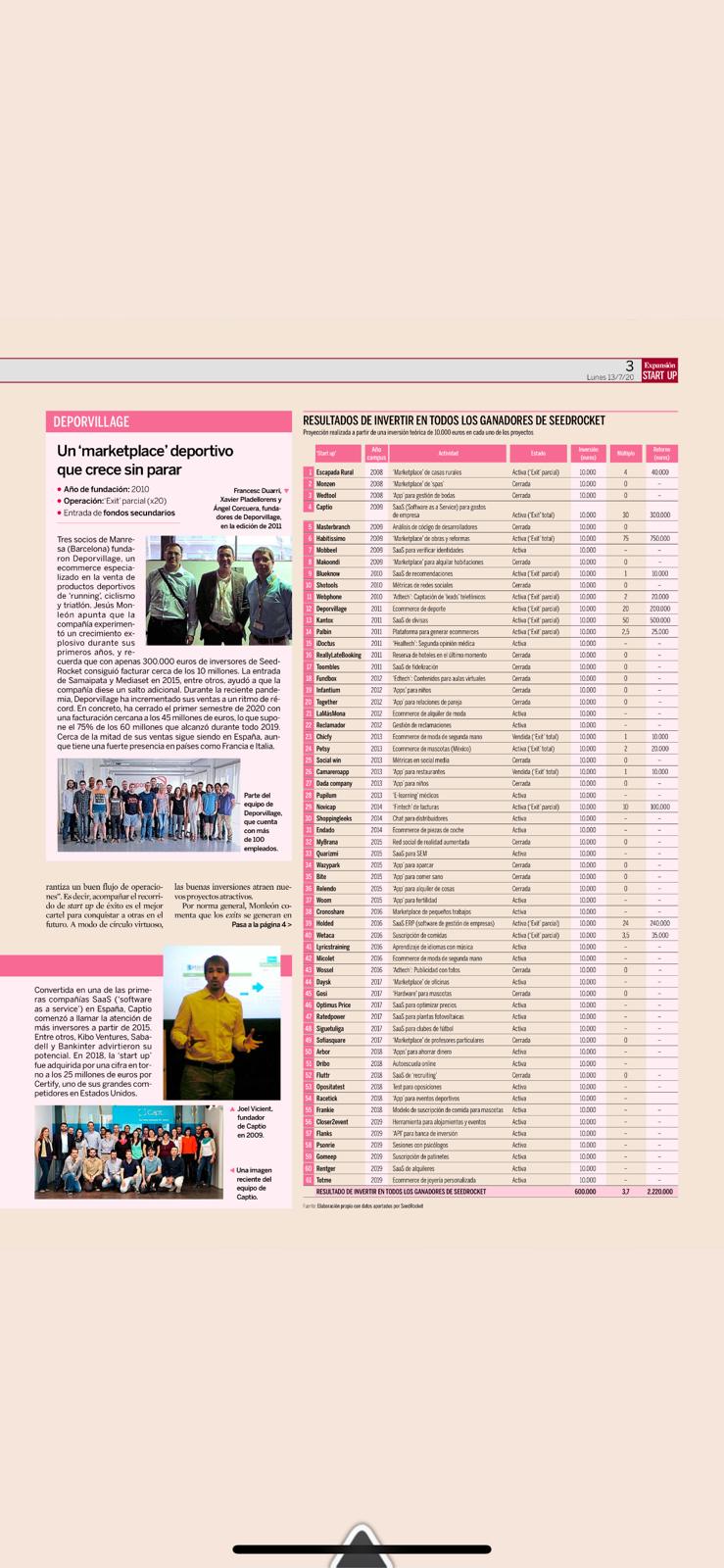

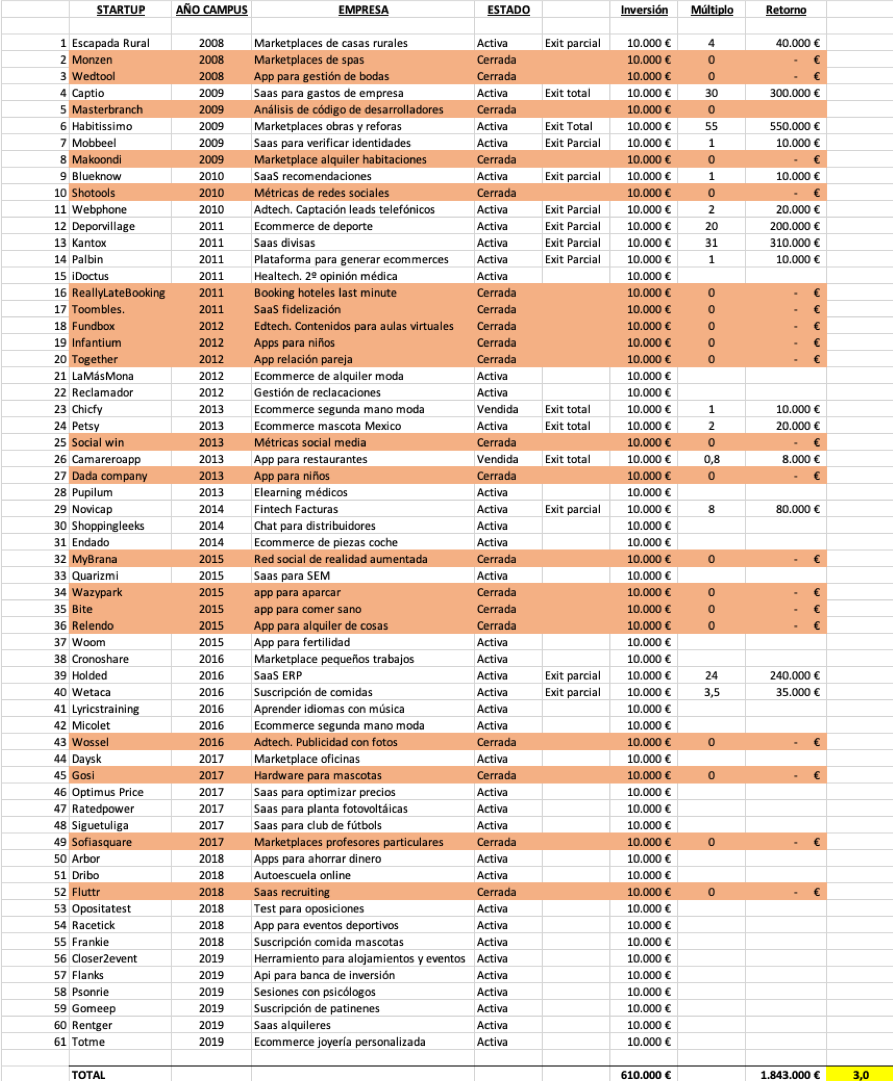

Hace dos meses decidimos ver que rentabilidad hubieras tenido si hubieras invertido en los tres ganadores de todos los campus de Seedrocket. Cada edición de Seedrocket los mentores votamos a los 3 mejores proyectos (no hay premio ni inversión, solo reconocimiento “social”). La inversión se negocia de forma diferente, hay una comida donde los mentores comentan los proyectos y donde hay un mentor que decide ser el lead investor y entablar conversaciones con los proyectos, y otros mentores se suman al lead para poder invertir.

Bien pues en esas votaciones de proyectos, no hemos sido los mejores, ha habido grandes proyectos que han vendio a seedrocket y por el motivo que sea no han salido ganadores, Landbot, Exoticca, Tiendeo, Marfeel, …

Si hubieras invertido en todos los ganadores del Seedrocket desde su primera edición la misma cantidad, sin hacer ningún followon, ahora mismo te habría devuelto 3,7x tu inversión, y además todavía tendrías en cartera muy buenas compañías y podrías realizar un 8x como mínimo. En cartera que todavía no se han vendido ni se han realizado secundarios y tienen pintaza serían entre otras (RatedPower, Flanks, Endado, Micolet, OptimusPrice, Frankie, Opositatest, Totme….).

Habrías invertido en un total de 61 compañías, de las cuáles 14 se han vendido, bien totalmente o bien en secundario, y 19 se habrían cerrado y por tanto tendrías una cartera viva de 28 compañías.

Los grandes retornos provienen de Captio, Habitissimo, Holded, Novicap, Deporvillage, y Kantox. Básicamente quiere decir que el 10% ahora mismo son outliers, y yo creo que acabará existiendo dos o tres más.

Principales conclusiones:

- Ninguna de éstas startups inicialmente parecían que fueran outliers, incluso muchas de ellas han pivotado y sus 3 primeros años han sido años de pivots y de mucha incertidumbre. Invertiendo en seed nadie sabe lo que pasará en el futuro.

- Un 10% y 14% de los proyectos invertidos son outliers, si te saltas una porque de verdad no lo ves, solo que te saltes una, los números salen mucho peor.

- No existe un criterio de votación para elegir a las tres ganadoras en cada campus, pero si que creo que existe un filtro para venir a seedrocket, muchas startups están recomendadas por los propios mentores. La recomendación sigue siendo de momento el mejor método para tener dealflow.

- Los exits tardan 6 -8 años de media, de los campus de los últimos 3 años todavía no hay exits ni cierres. Últimamente los exits se realizan porque los VCs compran en secundario a business angels.

- Que pasen por Seedrocket no te hace mejor compañía, pero sí creo que añadir un mentor que se juega su dinero y su tiempo en ayudar a compañías en fases iniciales da un empujón. Sí ha pasado habitualmente que un proyecto que pasa por Seedrocket en seguida despierta el interés de varios VCs.

- Se nos escaparon proyectos que posteriormente han tenido mucha tracción, Landbot, Exoticca, Tiendeo, …. Al inicio nada es lo que parece y muchos de esos proyectos van pivotando y pivotando.

- Yo me quedo con dos conclusiones, invertir en fases iniciales te puede dar mucha rentabilidad (más rentabilidad que un VC – dicho por el FEI – y sin cláusulas de liquidation preference ni antidilution que les mola a los VCs y a sus abogados afines) sin embargo es probabilístico, tienes que ser sistemático, no cambiar tu juego, y tener buen dealflow.

- Ser business angel te aporta mucho más que ser LP de un fondo, te da conocimiento y contactos, sin embargo también te da mucho trabajo ;-

Como dice Jason Calacanis “ser business angel es un juego en el que la probabilidad y las ganacias otenciales van mucho más allá de las que existen en el mundo real: tienes que reconfigurar tu cerebro y u química mental porque puedees sufrir 100 pérdidas y compensalro todo con la operación 101.

Aquí va el listado:

En el cálculo de los múltiplos había cometido el error en algunas compañías de no tener en cuenta el efecto dilución (actualizado, Novicap, Mobbel, Palbin y Kantox). El múltiplo ha pasado de 3,7x dinero distribuido a 3,0x .

Cuando creamos 4Founders una de las tesis que yo había descubierto en Seedrocket, es que es muy difícil acertar en las buenas porque todos tenemos diferentes teorías sobre que pasará en el futuro, sin embargo una cosa que me di cuenta, es que si inviertes en startups donde hay un mentor que ha sido exitoso en el pasado que dedica tiempo y dinero a una startup, tiene muchos más números de ser exitosos.

Os dejo el super artículo que ha sacado Expansion hoy sobre este estudio.