Hoy me gustaría explicar mi experiencia levantando fondos con el equipo de GoTrendier y sobre lo que he aprendido como inversor.

En el proceso de levantar una ronda para GoTrendier se vió a más de 60 inversores, y se cerró una ronda de inversión de IDC, IDB y Creas. Un total de 14MM€ si sumas 3MM€ de socios actuales (JME, Ignia y Bonsai) en nota convertible en Diciembre 2021, y nuevos socios. Se empezó a contactar a inversores la tercera semana de Enero 2022, y se cerró en verano de 2022. A mi me pareció una eternidad, aunque siendo franco en Abril ya teníamos confirmada la ronda verbalmente, no se cerró hasta acabado el verano. Aquí tenéis como evolucionan los mercados en esas fechas (una caída del -36%):

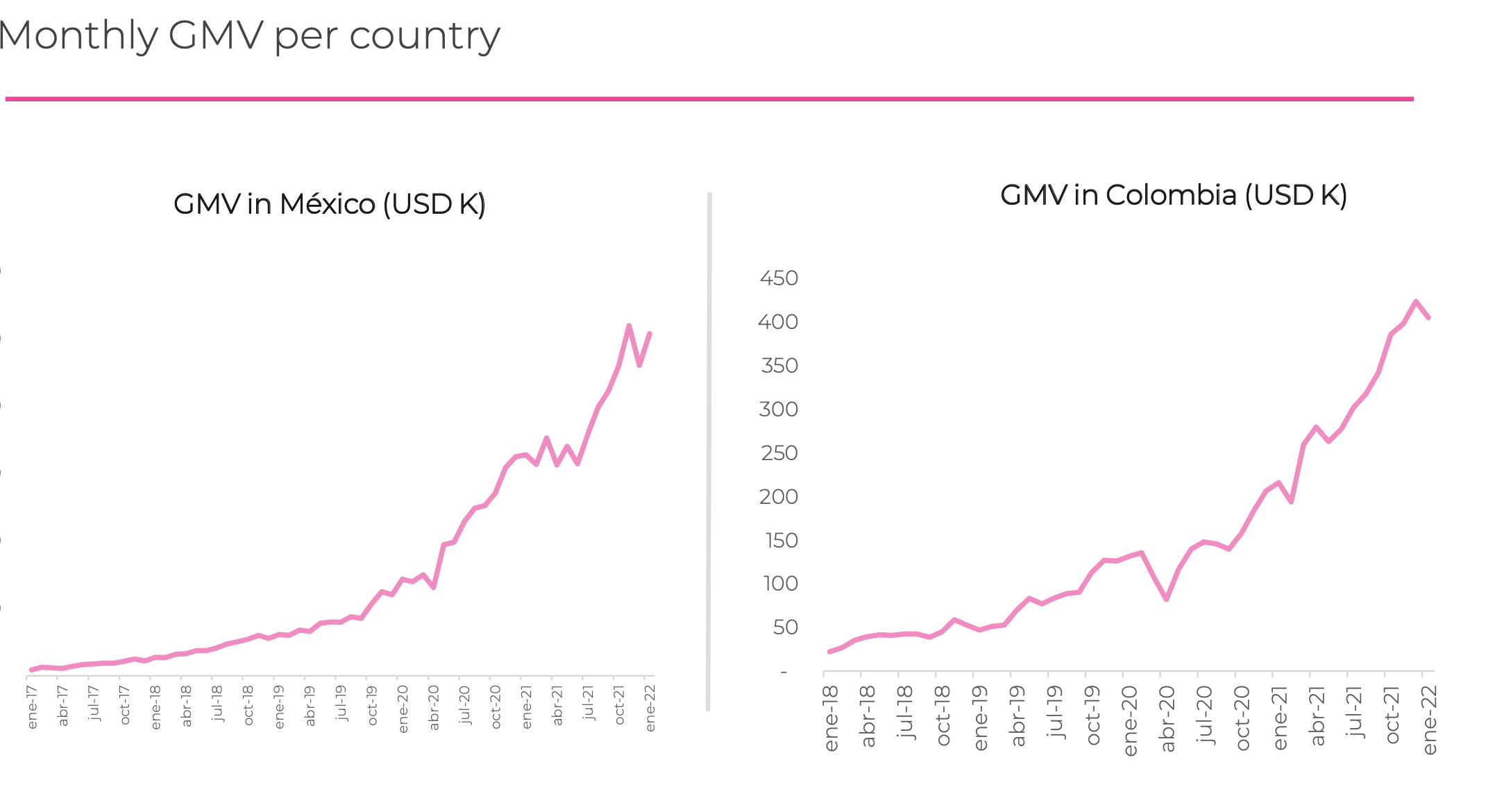

La realidad es que personalmente levantar la ronda de goTrendier me ha parecido estresante y a veces emocionalmente duro. La pregunta que podrías hacerte es: ¿La compañía traccionaba bien para que la ronda tarde 6 meses en cerrarse? Personalmente creo que las métricas de GoTrendier eran buenas, y que los socios acudiesen así lo constataban, sin embargo ha habido tres condiciones que han hecho que fuera un poco diferente:

- Al mes de empezar a hablar con inversores la ronda los mercados empiezan a enfriarse, y justo cuando tenemos a los inversores ya casi onboard, los mercados se desploman. Cambia el juego, los VCs ya no te hablan de cuota de mercado sino de unit economics. Y la toma de decisión de un lead investor se retrasa, y, éste requiere sumar más inversores a la ronda.

- Empresa con headquarters en Europa pero operaciones en Mexico y Colombia no es un super encaje a los VCs. Para los Europeos es una compañía de Latam, y a la inversa.

- Las empresas comparables de nuestro segmento, Poshmark y Enjoei, bajan en cotizaciones a múltiplos poco atractivos, 0,7x GMV. Poshmark al salir a bolsa cotizaba a 7x GMV (era obvio que era una locura).

La dificultad de estar en un continente y operar en otro. A los inversores no les gusta porque prefieren tenerlo todo en un continente. Así que tuvimos que buscar inversores en Latam, USA y Europa. La realidad es que la mayoría de inversores europeos les encantaba el modelo porque han visto traccionar Vinted y Vestiaire collective, sin embargo no invierten en Latam salvo fintechs opportunities. Para los inversores de USA compites contra deals de USA y era cierto que la cotización de Poshmark había bajado, y en Latam no hay tantos inversores y ya tenemos a dos en el cap table, y los dos grandes están en Enjoei. Finalmente hemos obtenido inversores de México y Latam, USA y España 😉

Un proceso en equipo. Fue un proceso largo, al inicio muy intenso, sobre todo emocionalmente, ha sido esencial hacerlo acompañado de una persona del equipo, Ana, lideró el proceso de forma excepcional . Además de los materiales, listas de inversores a contactar, escribirles, recordad de hacer updates, contestar sus preguntas, continuar el proceso, reuniones presenciales, proyecciones vs reales, actualizaciones… en equipo todo es mejor, sobre todo si te llevas bien. Es un trabajo de mucho detalle y que no puedes cometer errores, solo que uno te diga que sí, tienes la ronda hecha, así no admite fallos. Para mi una de las virtudes de quién lidero el proceso, es que se mantuvo siempre optimista, nunca se vino abajo cuando empezaron los primeros inversores a decir que no, no se puso nerviosa, siempre transmitía a mi y resto de equipo q todo estaba controlado. Al resto del equipo se les mantiene al margen de la ronda, ellos tienen que seguir con la gestión de la compañía y llevarla a buen puerto. Unos tienen la responsabilidad de volver con dinero, y los otros con la responsabilidad de que el negocio cumpla lo que se ha dicho, un juego en equipo. Creo que también es importante no trasladar al equipo que gestiona el tiovivo de emociones que vives cuando alguien te dice que sí y luego es un no, o al revés. Y una vez obtenido termsheet, toda la parte due dilligence y contratos con tres sociedades en tres países, el trabajo del equipo financiero ha sido brutal.

Hacer las cosas en equipo: tú la lías y el equipo (Ana, Dani, ..) lo arreglan 😉

Muchos sabéis que yo también soy inversor (aunque en earlystage ) y la verdad que he tomado mi propia medicina, y he aprendido cómo la otra parte me gustaría q se comportara. Así que he anotado mis learnings para mi:

- Ser sincero. Si tienes muchos deals, si no te hace tilín, si no tienes pasta, …. pues le dices que ahora no, y tampoco pasa nada, pero retrasar o no contestar es lo peor que puedes hacer.

- Ser rápido diciendo las cosas. Ahora como inversor éste es mi principal KPI, ser rápido y transparente diciendo lo que pienso.

- Si quieres ayudar en algo, tus consejos salvo que de verdad entiendas el negocio no son muy valiosos, si los quieres decir, cojonudo, pero se agradecen las intros a otros fondos e inversores que sí pueden tener interés.

- Contestar los emails. Tal vez no sabes que decir, pero dar señales de vida cuando alguien te ha enviado un email está guay!

Previos:

Creo que antes de levantar o iniciar el proceso hay que tener todos los materiales preparados, y bien contrastados, tus propios inversores pueden hacerte challenge ahí. En nuestro caso nos dieron consejos muy valiosos. Luego comentamos.

Hay que tener un listado de inversores que quieres tocar y cómo vas a llegar a ellos. A veces en la lista metes a inversores que no están en tu radar y están fuera de scope, por geografía, por tamaño, pero por algún motivo piensas que tal vez podría darse que se quieran unir. Por ejemplo, los primeros inversores de Poshmark que ya no están en su captable.

El timing es crítico. En este proceso, vas a intentar que no se alargue en el tiempo porque si hubo un inversor que te dijo que sí al inicio del proceso pero necesita a otro inversor para complementar la ronda, no puedes perder el momentum. Podría parecer que si se alarga es que no hay interés,y el primer inversor también pierde el apetito. Por eso es clave contactar a todos de forma más intensa posible, dedicarte un mes-mes y medio a tener todas las reuniones posibles. Para que eso suceda antes necesitarás contactar a todo el mundo lo antes posible.

¿Cómo contactar a fondos de USA, Latam y Europa para tener un lead de 5MM€?

Bien pues las mejores intros te las van a realizar otros emprendedores a fondos internacionales que son socios suyos, y ahí te garantizas tener una reunión casi seguro. Quiero agradecer a todos los emprendedores que nos han realizado intros a sus fondos. Creo que habremos molestado al mínimo a 20 emprendedores pidiendo intros.

También es de gran ayuda tus inversores actuales, de hecho desde mi punto de vista es el gran asset, ellos son los que nos han abierto las puertas de más inversores. Sin embargo la eficiencia de esas intros no son tan buenas como las de otros emprendedores, y se basa en que ellos también tienen un interés. Pero funciona muy bien.

Había un email tipo para que nuestros inversores reenvien a otros inversores y one page, también un trello y desde allí se guardaban todas las conversaciones. Porque lamentablemente hay más rondas.

En aquellos que no teníamos forma de llegar a ellos, especialmente en fondos de USA, se contactó a puerta fría, básicamente enviando emails a socios y analistas. Los socios casi ninguno respondió, pero sorprendentemente muchos analistas sí contestaron y se tuvieron bastantes llamadas. No tengo claro que sea una cosa que funcione bien, pero obviamente no te vas a quedar esperando de brazos cruzados, siempre tienes que tener un plan A, plan B, y plan C.

Adicionalmente, como se estaba contactando fondos de USA, EU y Latam, nos apoyamos en Jan Brades (ex-Noah) y q me había estado en el deal de Trovit y me había ayudado en otros procesos, y nos ayudó a contactar a otros inversores que no teníamos acceso, y él sí conocía bien. Además nos ayudó a darle un repaso bueno a los materiales que teníamos.

Sobre los materiales:

Hay que venderse bien, y enfocarlos en el lado positivo. A veces uno tiene la tendencia a mostrar los datos con los que trabajas en el día a día, sin embargo a veces los datos son mejores que con los que trabajas. En esto nos ayudaron los socios actuales, un ejemplo la retención de compradores en compradores es un 15% a 4 años, sin embargo esos compradores su retención en dinero gastado es un 25%. Nosotros trabajamos con cohortes de compradores, no el importe que compran, sin embargo acabamos mostrando las retenciones en dinero que gastan los compradores.

Tener muy bien preparado el pitch, frases claves y puntos críticos. Creo que el pitch era muy bueno. Los primeros pitch salieron algo mal, pero conforme se hicieron presentaciones fue mejorando bastante. Seguramente los 4-5 primeros pitch se deberían haber realizado con fondos que tienen poco fit, para fogearte bien.

Una cosa que sucedió inicialmente fue que se hizo un pitch demasiado “bonito”, quién lo escuchaba quedaba encantado, sin embargo creo que fue un error no decir los retos que teníamos encima de la mesa. Lo que sucedió en alguna ocasión que algunos inversores quedaban encandilados y luego miraban algunas métricas y les sorprendía, como si solo hubiéramos explicado la parte buena del negocio. Eso posteriormente se cambió, se explicó las bondades pero también los retos, y cómo se iba a solucionar. En caso de Gotrendier era explicar como mejorar los márgenes.

Ayudó mucho explicar el plan de mejora de margen, y qué justo en el momento de fundraising ya se estuviera implementando, y conforme se avanzó la due dilligence y el proceso, se vieron los avances reales. No era solo una explicación al reto, sino que se cumplía. De hecho en ese punto se cumplió business plan. Cómo estos procesos de fundraising se pueden retrasar sí que habrá que explicar cómo avanzas en el reto planteado.

Es crítico hacer las reuniones en presencial, aunque haya que pillarse un avión transoceánico, las sensaciones son totalmente diferentes. Los inversores prefieren hacerlas en remoto, pero si puedes insiste, y ten tus reuniones en presencial.

Peores experiencias:

- Inversores muy positivos, donde muchos les parecía fantástico y todo genial, y parecía o decían que sí les interesaba (o así nosotros lo interpretamos) y nunca más contestaron. Nunca más se supo de ellos. Amigos inversores, entendemos que algo que parece perfecto en un momento dado a la semana puede no encajar, o bien no tienes dinero, o bien no sé si los mercados se han ido al carajo,… pero responder es casi gratis!!! Te hacen generar expectativas que no ayudan.

- Como emprendedor enseguida sabes quién sabe del negocio, y quién le mola opinar por deporte, y luego los que no tienen ni puta idea y te tienes que callar. Amigo inversor, sino sabes mejor callarse, el emprendedor necesita dinero, pero no es gilipollas. Tus consejos, si no eres experto o bien no pones dinero te los quedas para ti, no sirven para nada. Si quieres ayudar, haz otras intros a inversores o clientes.

- Hay otro nivel de inversores, los que piden un inversor internacional tier1 para ellos sumarse. Y es obvio que si tuvieras un inversor TIER1 no le llamarías a él.

- Inversores que te dicen que invertirán cuando tengas un lead y ronda armada, y cuando tienes el lead, no contestan los emails, y no se sabe nada más de ellos. Básicamente te hacen quedar mal con los que les has dicho que este fondo podría estar “in”.

- Inversores que te cancelan las llamadas, no una vez, sino en repetidas ocasiones.

- Ir presencialmente a ver inversores donde no te han concretado la hora, ejemplo nos vemos esta tarde sobre las 19.00, te confirmo la hora.

- Después de vernos con sus socios presencialmente, después 3-4 meses de seguimiento, enterarte que no invertirán por el “padre” de una “amigo”, pero no te vuelven a llamar, ….. me llaman a los 5 meses para que les ayude a entrar en una de nuestro portfolio .

Buenas experiencias:

- Fondos top que no les encajaba la inversión pq su ticket mínimo eran 30MM€ sin embargo conocían muy bien la industria pq habían estado en el board de compañías similares, nos han dedicado una reunión específica a mirarse las métricas en detalle y a decirnos puntos que ellos trabajarían.

- Gente que nos ha puesto en contacto con otros inversores sin conocernos de nada.

- Como he dicho, otros emprendedores y agentes del sistema que nos han conectado con todo el mundo en la industria. Gracias a una usuaria fiel de GoTrendier, Ana ha accedido a alguna reunión con fondos muy top.

- A raíz de nuestras reuniones hemos conocido a gente TOP encantadora, p.ej. un business angel se ha prestado a realizar una campaña de TV con él.

¿Por qué es emocionalmente duro?

- Recibes muchos no, pero hay muchos de ellos que no deberían afectarte, no están en el área geográfica que ellos quieren, su foco es fintech, ahora no tienen dinero, … pero al final todos los no suman. Por feos y tontos q sean los rechazos constantes joden.

- Gente que no te contesta cuando te ha dicho que sí le interesa. Te desilusionas porque pensabas que tenías algo hecho.

Algunas lecciones para hacer el fundraising:

- No tengo nada claro lo de conocerse antes sea un valor.

- Verse en persona para mí sí es CLAVE. Sí o sí busca la reunión en persona aunque sea viajar. Creo que para nosotros fue clave para que algún socio tuviera buena impresión.

- Tener todo preparado para hacer las intros con todos los fondos en un momento acotado en el tiempo, creo que también es crítico, para no alargar el proceso en el tiempo.

- Que sean clientes o usuarios ayuda muchísimo.

- Si tu equipo es bueno, y haces que los potenciales inversores conozcan al equipo, verán claramente que esos retos que existen, tu equipo puede solventarlos.

- No siempre el LEAD tiene que ser el que pone más dinero, sino el que quiere hacer el DEAL, y te aglutina a los demás.

- Los analistas y asociados son tus amigos, pero al final requieren que el socio compre la historia y la visión. Los analistas y asociados son tus aliados así que hay que darles cariño.

os dejo el podcast que grabamos sobre este tema: